一是選舉:明年將有一堆國家要選舉,尤其新興市場。選舉通常有選舉行情是好事,但選舉過程或結果出乎意外,也往往伴隨巨大波動,投資人得小心。

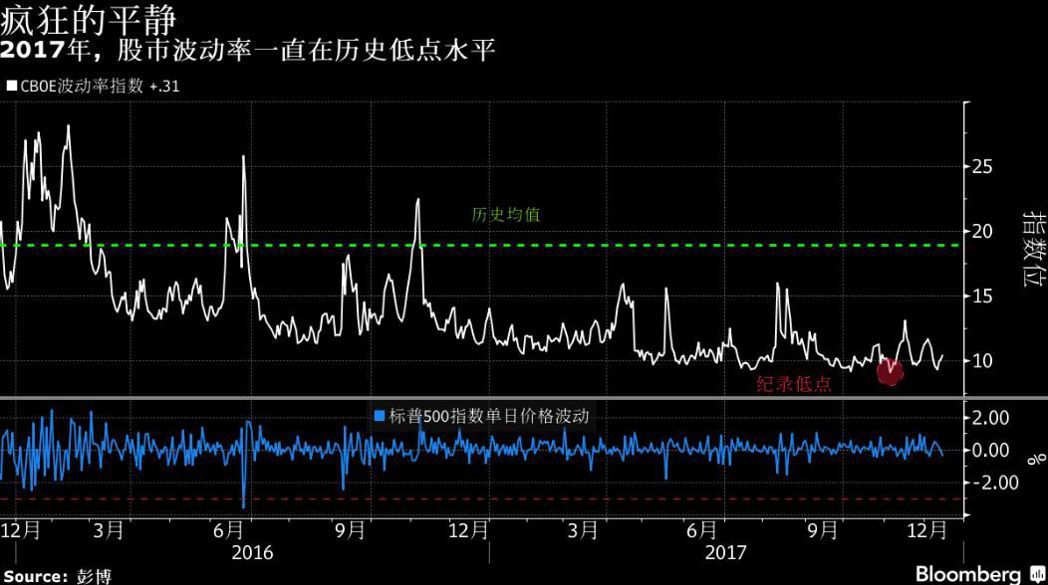

二是波動加大:今年市場真的是出乎意外的平靜,幾個可能有的變數都安然度過。但明年幾乎不可能再這麼平穩,投資人得坐穩了。

三是中國:所有財經機構,抱括中國本身,都預估明年中國經濟將再次下滑,而且下滑幅度不小!會對市場產生什麼衝擊?或中國政府會推出什麼政策因應?靜觀其變...

2018年全球市場怎麼看? 讓11張表告訴你

2017-12-22 11:10經濟日報 記者劉忠勇╱即時報導

美國總統大半夜不時上推特喋喋不休、美股屢創新高、比特幣泡沫愈脹愈大,就這樣,不知不覺一年又近尾聲。

隨著2018年的一天天臨近,資產價格穩步上漲、波動率銷聲匿跡成為了常態,全球經濟成長依然強勁,各種資產都洋溢著一派樂觀的情緒。然而,眼下實在不是沾沾自喜的時候。

除了政治因素與褪色的熱門交易,未來12個月還有無數風險會讓人不得不謹慎行事。以下是彭博新聞在辭舊迎新之際一些最重要的市場題材,有些讓人倍感安慰,有些讓人忐忑不安。

信用資產漲勢降溫

當然,事實證明有關垃圾債末日來臨的預言為時過早,高收益和投資級債券的投資人今年都有回報,但2018年有太多利空債市的風險。聯準會(Fed)正在收縮資產負債表,歐洲央行也正放慢資產購買步伐,從預測來看,通膨可能終於會上漲。

美銀美林12月公佈的債券投資人調查報告指出,泡沫是信用資產類別面臨的最大風險,其次是通膨上升和殖利率上升風險。資金流動情況在一定程度上體現了這種不安。彭博彙總的數據顯示,跟蹤公司債的交易所交易基金(ETF)(表一)在12月呈現資金流出,為14個月以來首見。

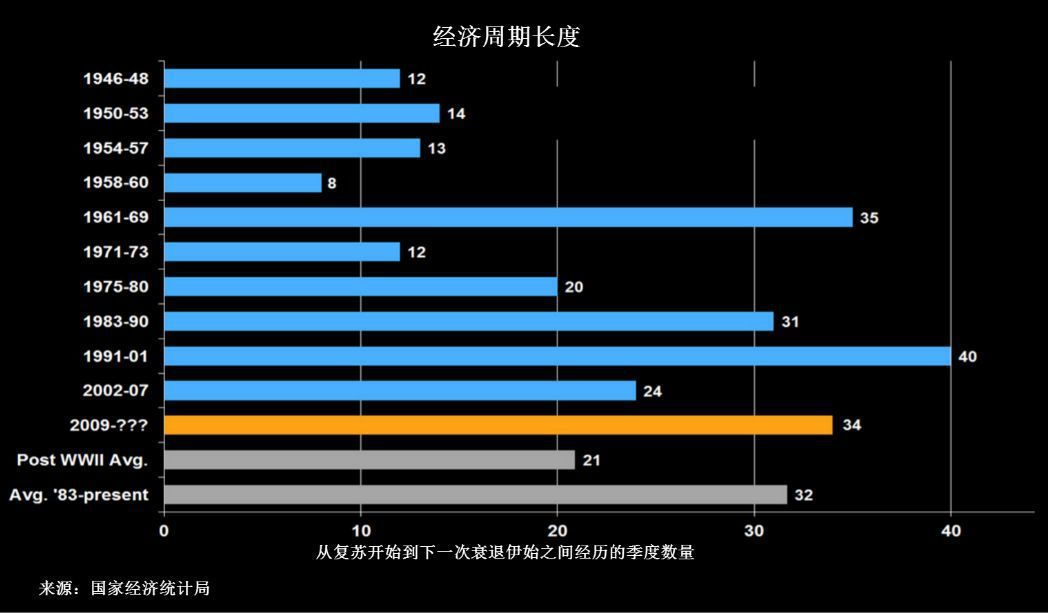

經濟週期深化

據美國國家經濟研究局和彭博行業研究彙總的數據,如果美國經濟能在2018年第1季保持平穩,將追平現代史上持續時間第二久的成長期(表二)。這有助於推動全球經濟成長,並為各個市場帶來樂觀情緒。繼一系列數據優於分析師預期後,花旗關於主要經濟體的經濟意外指數逼近2010年以來高位。

接下來一年,面對金融過熱風險與美國企業資產負債表上的槓桿,投資人必須要評估這輪週期的持續時間。

慎防選舉

受助於全球經濟成長升溫和Fed在政策緊縮上的謹小慎微,加上美元走軟,新興市場貨幣與股市在2017年獲得了八年以來最高的回報(表三)。但是,這個平衡可能不費吹灰之力就能被打破,特別是在華爾街預計已開發經濟體將進入10年來最大程度的緊縮週期的情況下。

投資人還將面臨一大波選舉的到來,這些即將舉行選舉的國家佔彭博巴克萊開發中國家本地債券指數的一半以上。雖說像俄羅斯這樣的國家,選舉結果不難預測,但像巴西、墨西哥這些同等重量級的市場,選情就很膠著。

歐元漲勢不停

歐元兌美元勢將創出14年來最大年漲幅,選擇權市場預計2018年漲勢仍將延續。歐元兌美元到年底觸及1.229美元的機率有三分之二,升至1.256美元的機率為50%。(表四)

政治變數

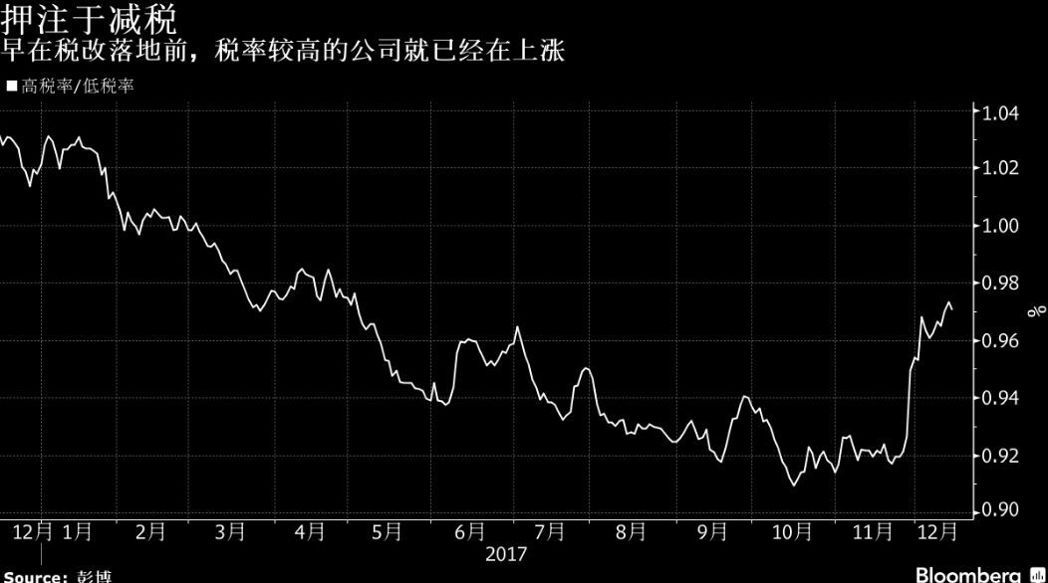

推動近期美股走勢的稅改法案(表五)終於塵埃落定。而支出議案,預算協議,債務上限之爭都還懸而未決。

另外,投資者還可以將義大利選舉、英國脫歐、朝鮮半島緊張局勢加到風險清單中。

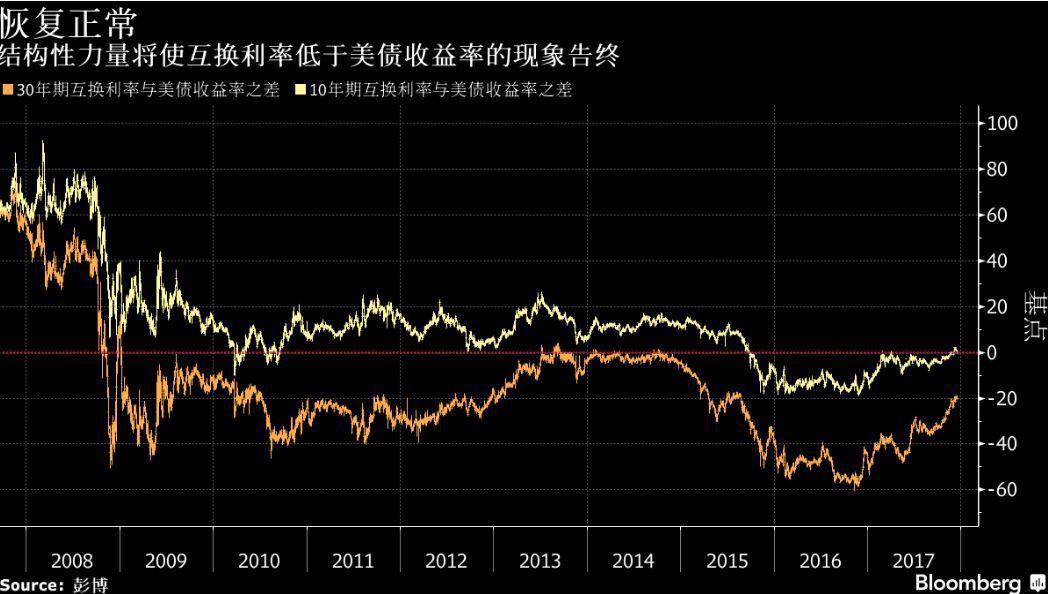

「恢復正常」的交換利率

在後危機時代監管之下產生的奇怪扭曲現象中,其中之一可能勢必要結束了。公司為以固定利率換取浮動利率而支付的交換利率,可望自2014年以來首次全線回升到美國公債殖利率之上。(表六)

據策略師預測,共和黨減少危機後監管措施的計畫,將使持有美國公債變得更具吸引力,從而使美債殖利率回到交換利率之下。這個變化之所以重要,是因為交換利率是各種債務工具的定價基準,包括抵押貸款支持證券和汽車貸款支持證券。

波動率回升

2017年,投資人被幾無波動率的狀況(表七)逮個措手不及。在2018年,價格波動可能重現生機,叫醒那些昏昏欲睡的投資人。

Artemis Capital的Christopher Cole在10月估算,有超過2兆美元策略實際上在依賴市場穩定而產生回報。如此一來,一旦波動率回升,全球股市債市就可能產生巨虧。

Fed的新面孔

鮑威爾不會是明年Fed唯一的新生。待葉倫的任期於2月結束,以及紐約聯邦準備銀行總裁在年中退休後,「三巨頭」(主席,副主席和紐約聯邦準備銀行總裁)都將是新面孔。

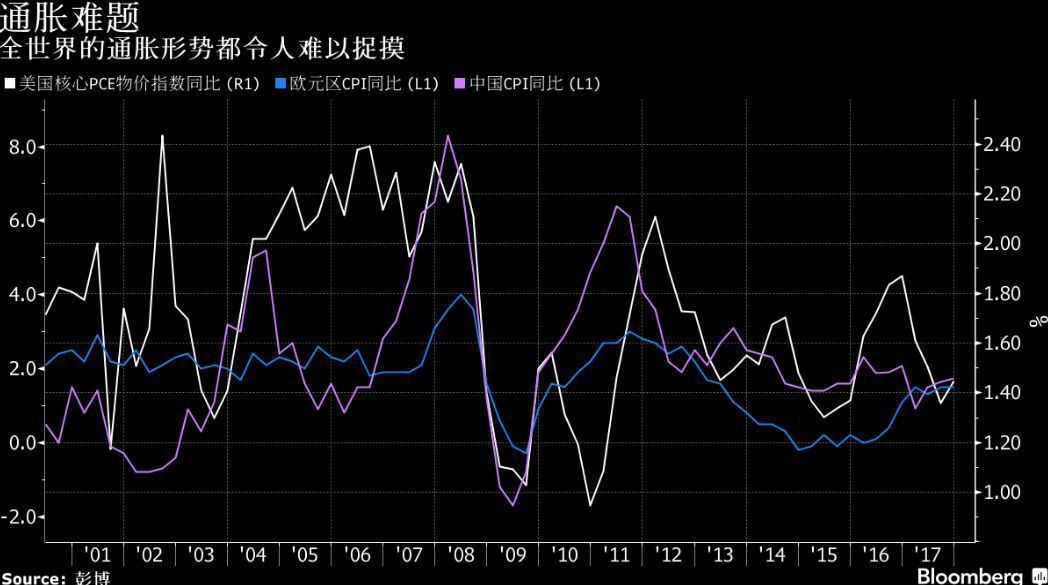

屆時,他們必須要權衡供應偏緊的勞動力市場,穩健的經濟數據,和扶不起來的消費價格。如果通膨水平回升,他們將如何反應?如果通膨(表八)依然萎靡不振,他們又會作何反應?

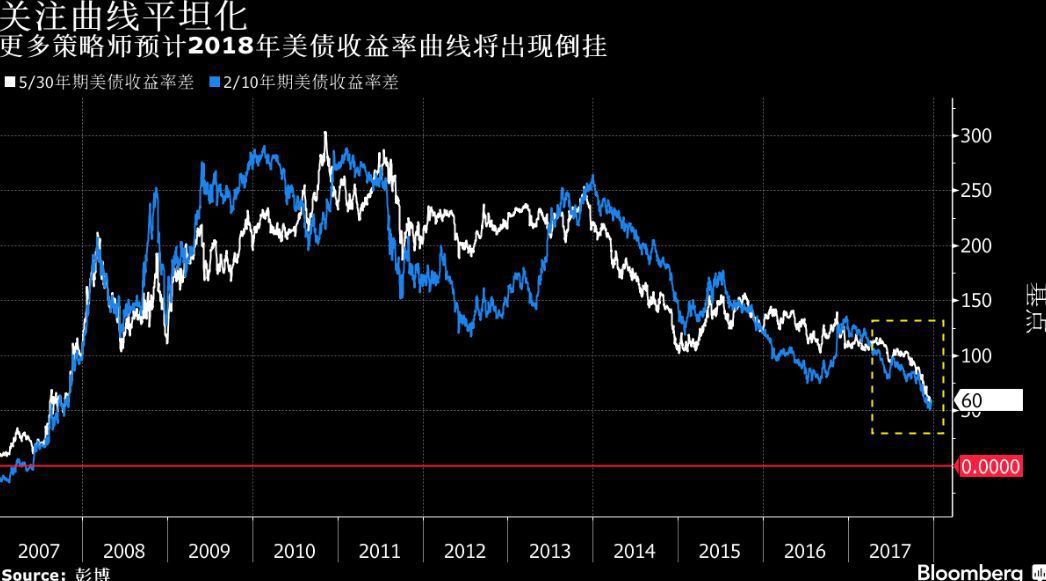

殖利率曲線

長短期美債殖利率之差持續擴大,引起了華爾街的注意。若曲線(表九)完全變平甚至是倒掛,就可能擾亂債券交易,挑戰Fed的緊縮路徑,推升經濟衰退的風險。

12月初進行的彭博調查顯示,11位分析師中有六位表示,美債殖利率曲線至少會在未來24個月內短暫倒掛,其中四人預計這種情況將發生在2018年。

別忘了中國

在全球範圍進行標準差分析後發現,2017年更顯著的兩個動向是美股飆升和中國公債(表十)暴跌。市場對標普500指數價位經過無數的分析,但對全球最大新興債券市場前景卻懵懂無知。

渣打中國宏觀策略主管劉潔表示,隨著中國央行收緊貨幣政策,以及政府加強金融監管規定,中國債市將在2018年上半年再度承壓,殖利率上升將吸引國內外投資者在下半年進場。

加密熱潮

比特幣拋物線(表十一)一般的上漲能持續多久?這取決於你問誰。避險基金經理Michael Novogratz認為,明年第1季會達到4萬美元。多頭表示,近期推出比特幣期貨交易,將擴大這一加密貨幣的所有者範圍,因為衍生品是邁向ETF及其他流動性更高的工具的第一步。

然而懷疑派認為,比特幣可能遭遇監管陣痛。ADM Investor Services International駐倫敦的全球策略師Marc Ostwald說,如果當局開始實施反洗錢法,加密貨幣的漲勢就可能戛然而止。

沒有留言:

發佈留言